PDF版はこちら → China Info JPマイツ通信 2022年7月号

今年5月、北京にある在中国欧州連合(EU)商工会議所のレポートでは、“コロナ政策やウクライナ紛争の影響等により、同会員企業の23%が中国市場からの撤退や投資計画の見直しを検討[i]”との厳しい報告内容が掲載されています。勿論、EU系企業の動向が日系企業に即、反映される訳ではありませんが、ロックダウン等も報じられる中、日系現地法人においても業績の悪化と共にバランスシートの毀損も一部見受けられるなど、懸念されます。

この為、弊グループでは現在、依然として新規設立や中国企業の買収など前向きの動きがある一方で、昨今、現地法人の組織再編や債務再編、撤退など投資の(一部)回収などのご相談を受ける機会も増えたと感じます。

そこで、本稿では債務再編の一手段であるデッド・エクイティ・スワップ(DES)を取上げ、説明します。

- デッド・エクイティ・スワップ(DES)とは:

デッド・エクイティ・スワップ(Dept Equity Swap、以下“DES”と表記)とは、金銭債権を有している債権者がその債権を債務者の出資持分に当てることを指します。例えば、「公司債権転股権(DES)登記管理弁法 」(以下“国家工商行政管理総局令第57号”と表記)では、“中国国内に設立された有限責任会社等に対する債権を、債権者が対象会社の持分/株式に転換することにより、対象会社の登録資本を増加させる行為”と定義しています。

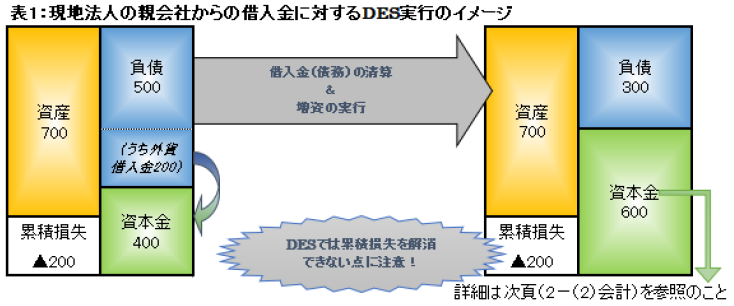

このDESは、現地法人など債務者には、債務の減少に伴う元本や利息の支払いの消滅と資本の増強が可能になる一方で、日本本社では回収可能性が低い借入金等の債務を資本へ転換(すなわち、増資)することにより、現地法人からの(累損があれば解消後の)将来的な配当が可能になるとのメリットもあります。

実務的に見た場合、(外債登記済の)外貨借入金を、資本に転換(すなわち増資)するのが一般的です。この場合、①日本本社の債務の清算の処理(外債登記の解除を含む)、➁市場監督管理局(旧:工商行政管理局)に対する増資との2つの手続きに大別されます。

現在、上記①、➁共に、“放管服”と呼ばれる行政改革に伴い、各種の手続きが簡素化、効率化しています。

例えば、匯発[2015]13号[ii]等により外貨管理規制上も験資報告書が不要[iii]、また増資時の域内直接投資貨幣出資入金(FDI入金)登記等も銀行にて直接、手続き可能となりました。更に、ネガティブリスト項目以外であれば市場監督管理局への届出制[iv]に変更されるなど、DES実行時のハードルは、大幅に下がっています。

- 税務、会計上の規定や処理

中国の税務、会計において、DESは債務再編の手法の一つと定義づけられています。

(1)税務:

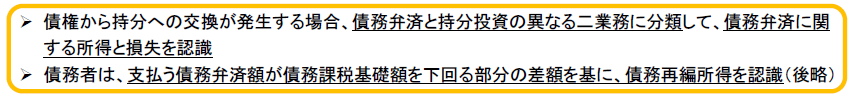

財税「2009」59号[v]では、以下等を定めています。

従い、税務上も上述のDES実行時の手続きと同様に、①(日本本社の債権による現物出資として)現地法人の債務の清算と➁現物出資による増資に分解して処理し、上表1のケースでは、通常(一般税務処理[vi]により)、現地法人は債務再編益の発生に伴う債務再編所得200を認識しなければならないリスクがあります。

(2)会計:

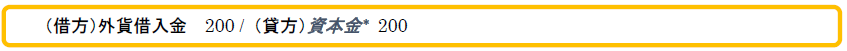

「企業会計準則第12号—債務再編(2019)[vii]」に“債務の資本への転換”を含み、上表1のケースでは、企業会計準則を採用する場合、以下の仕訳になります。

(借方)外貨借入金 200 / (貸方)資本金* 200

(借方)外貨借入金 200 / (貸方)資本金* 200

*会計上、原則は会社の公正価値に持分比率を乗じた金額となりますが、通常は額面金額で処理するケースが多く、年度末監査を実施している会計事務所と事前に確認する必要があります。

- 留意事項

上述の国家工商行政管理総局令第57号等に基づけば、規定上では日本本社が有する子会社債権は種別に関わらずDESの実行が可能とも思われるものの、実務的には外債登記済の借入金以外では容認されない可能性が高く、実務運用の確認が必要となる点に、まず留意する必要があります。

また、上表・上述の通り、会計上、親子間のDESは資本性の取引として処理され、累積損失があっても補填できない為、早期における累積損失の解消→配当の開始を目的とすれば、有用ではない点にも留意が必要です。

一方、日本本社の処理を鑑みれば、現地法人に有した債権を増資する形となります。日本の税務上、一般的には税制非適格となり[viii]、債権譲渡損が認識される場合、“合理的な再建計画に基づくものである等”の要件が認められなければ、国外関連者寄付金(全額損金不算入)[ix]との税務リスクが高まりますので、専門家への事前確認を要すると考えます。

その一方で、中国経済の減速やロックダウンの影響等々により、バランスシートの毀損が進む現地法人の支援を検討する日本本社も見受けられます。通常の増資とは異なり、DESは本社からのキャッシュアウトを要せず、また行政当局手続きの簡素化が進むなどのメリットもあり、現地法人の資本の増強との観点からは、一手法として有効です。但し、税務リスクもあり、現地法人の状況に応じて検討を進められるべきと考えます。

[i] 原文は右記URLの通り。URL:China’s COVID-19 policy and Russia’s war in Ukraine cause severe disruptions to European business in China (europeanchamber.com.cn)

[ii] 匯発[2015]13号の原文は右記URLの通り。URL: http://www.safe.gov.cn/safe/2015/0228/5548.html

[iii] 外貨管理規定に先立ち、会社法(2013 年改正)により、験資に係る条項(旧第29条)が削除された。

[iv] 商務部令「2016」3号等を参照のこと。

[v] 原文は右記URLの通り。URL: https://12366.chinatax.gov.cn/bzds/054/054-5-3.html

[vi] 特殊税務処理(日本の税制適格に相当)では、損益を認識しない。

[vii] 原文は右記URLの通り。URL:企业会计准则第12号——债务重组(2019)_财政部会计准则委员会 (casc.org.cn)

[viii] 通常、現物出資される債権は日本本社(日本事業所)の資産であり、適格現物出資に該当しない(法令4の3⑨、法法2十二の十四)。

[ix] 法令119①二、法基通2-3-14、9-4-2、措法66の4③等を参照のこと。また、消費税の論点にも留意が必要。

上記内容のお問い合わせは株式会社マイツ担当者まで

https://myts.co.jp 株式会社マイツ

本資料の著作権は弊社に属し、その目的を問わず無断引用または複製を禁じます。