目的に応じた最適な形態を提案、締結まで一貫サポート

~中国をはじめとしたクロスボーダーM&Aに強み~

適切な企業間のM&A は、売り手企業および買い手企業にとって大きなメリットをもたらします。

適切な企業間のM&A は、売り手企業および買い手企業にとって大きなメリットをもたらします。

売り手企業には、事業承継問題の解決や企業の存続・発展と従業員の成長、また創業者利潤の確保等のメリットがあります。

買い手企業には時間をかけず少ない経営資源とリスクで事業開始できるメリットがあります。

企業相続を最大のテーマとするマイツでは、仲介からクロージング後の支援サービスまで一貫したM&A の支援をします。

特にマイツの強みとして、日系現地法人の持分譲渡や内資企業の買収など、特に中国を中心としたクロスボーダーM&Aを重視し、豊富な実績を有します。

01マイツならではの特長

1.中国を中心とした海外に強い

16 カ国34 拠点を有するマイツグループが最適なM&A 先のご紹介から統合までの一貫したサポートを実施します。特に中国では中国企業の売り・買い企業のソーシングを得意としています。

2.会計事務所という信頼

専門分野である企業分析、資産評価、財務調査等あらゆる切り口でM&A成功に向けた分析/ 評価/ 提案を行います。

3.事前のアレンジを重視

単なる仲介ではなく、お客様の目的に応じてM&A 案件に取組み、双方にとって最善策となるよう対応します。

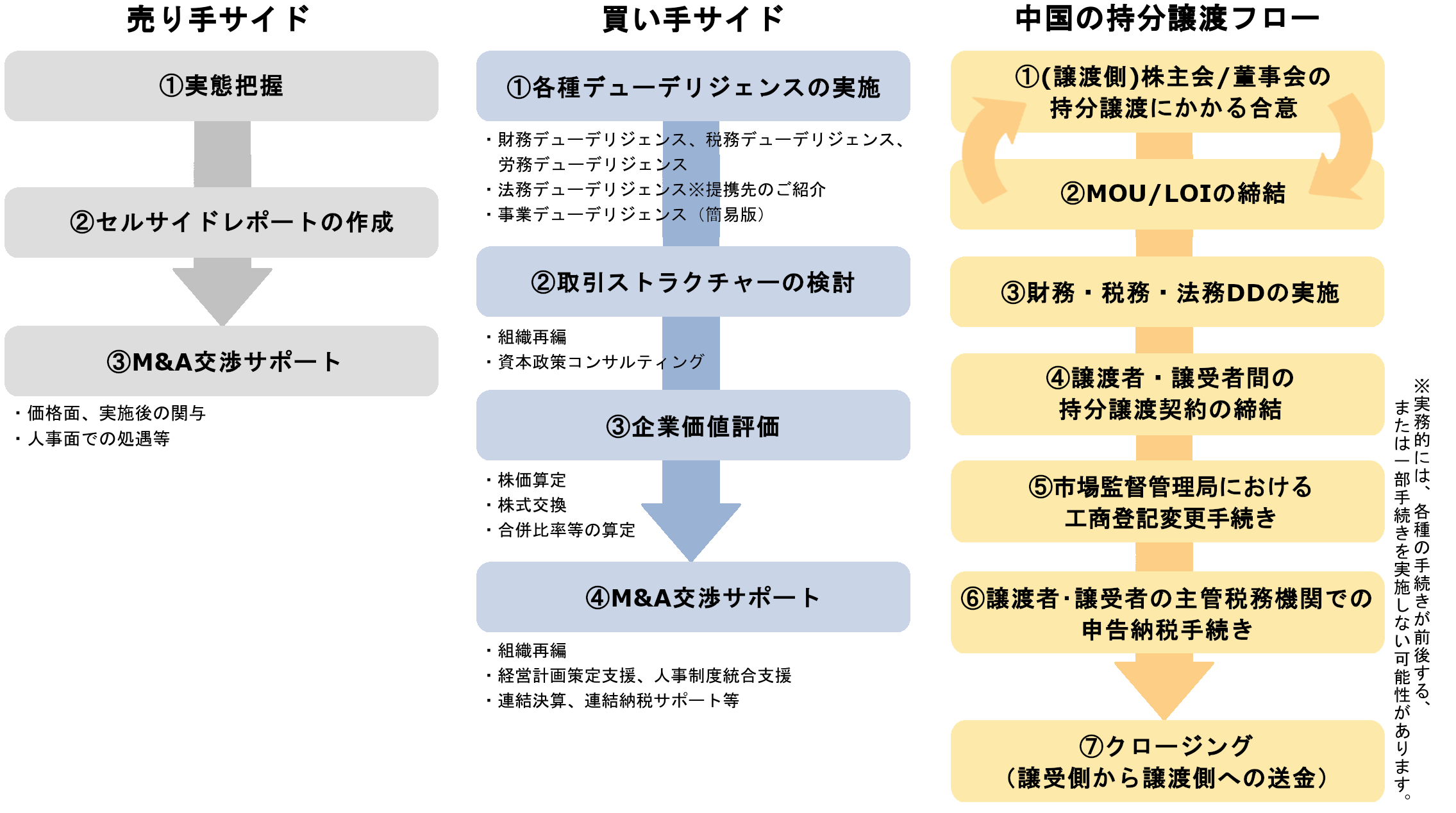

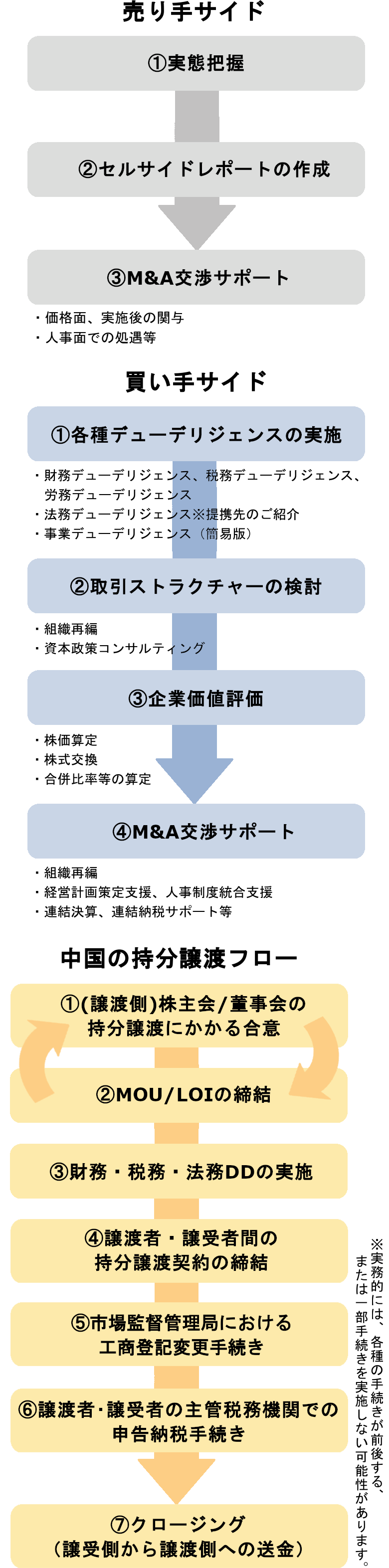

02M&A 実行段階と提供サービス

クロスボーダー型M&A 支援

海外ビジネスをゼロから開始すると操業までに多大な工数(FS、設立、雇用、ビザ取得、規程の作成等)が必要となるために、早期に中国・アジア進出を目指す企業向けに効果的なのは、M&A 形態です。有効なパートナー探しや関連企業の紹介までマイツが一貫してサポートします。

ビジネスマッチング支援

いきなり中国に現地法人を設立するのではなく、越境ECや中国国内の代理店を通じて、中国国内マーケットへの参入をお考えのケースも見受けられます。このような段階では、中国国内代理店を探し出し、提携条件の交渉・締結のご支援も可能です。

事業承継型M&A 支援

世代交代期を迎えている経営者は事業承継をしなければならないものの後継者難に直面している場合も多く、後継者問題を解決するための有効な選択肢として事業承継(後継者不在問題解決)型M&A 実現を一貫してサポートします。

事業再生型M&A 支援

債権者は早期に確実に債権を回収でき、従業員や取引先への影響を最小限にし、引続き雇用や取引を継続できる等の各種メリットがあるスポンサー支援型M&A 実現をサポートします。本形態は海外ビジネスを撤退させる際にも清算手続を簡素化できるため有効で、マイツではスポンサー先の選定から締結まで一貫したサポートを実施します。

よくある質問

Q:企業価値の評価はどのように行うのですか?

A:さまざまな評価方法の中から最も事案に適すると判断できるものを選択して評価します。

企業価値とは事業から創出される価値(事業価値)に非事業用資産の価値を含めた企業全体の価値を言います。

その評価方法にはいくつかのアプローチがあり、資産の価値に着目したコストアプローチ(修正簿価純資産法等)、将来生み出される収益やキャッシュフローに着目したインカムアプローチ(DCF法等)や株式市場や第三者取引における価格を利用するマーケットアプローチ(市場株価法、類似会社比準法等)等があります。

唯一絶対的な評価方法はなく、さまざまな評価方法の中から最も事案に適すると判断できるものを選択して評価することになります。

→コストアプローチ(修正簿価純資産法=時価純資産):資産の価値に着目

→インカムアプローチ(DCF法等):将来生み出される収益やキャッシュフローに着目

→マーケットアプローチ(中国:取引事例比較法等):比較対象物と比較・調整し、市場価値に着目

Q:中国のMAは持分譲渡と資産譲渡しかないと聞きましたが?

A:日本とは異なり、中国では事業譲渡はなく、持分譲渡と資産譲渡しかありません。しかし、実務的には『事業譲渡的資産譲渡』ともいうべき、実質的に事業価値に応じた資産譲渡の方法もあります。この場合、資産と従業員を含む『事業譲渡』として一括での譲渡価格を決定する一方で、会計・税務上では個別資産の譲渡として処理する為、事業譲渡代金を個別資産に割り当てる必要があります。

03M&A 成功事例

クロスボーダーM&Aによる中国市場からの撤退

製造業(中国現地法人)のM&Aによる撤退。

人件費の高騰、環境規制の強化、中国企業のキャッチアップ等により、中国現地法人の事業継続が困難な状況となっていました。一方、同現地法人の土地使用権が高騰しており、弊社が買収先のご紹介・交渉の結果、初期の投下資本を大幅に上回る譲渡価格での売却が実現し、回収資金を用いて別事業を展開されました。

尚、本ケースでは、マイツグループのサポートの下、中国の撤退時に問題化しがちな労働争議や税務問題も発生せず、速やかな撤退が実現されています。

事業承継型M&A / 売り手サイド

輸入車販売業( 年商20 億円) のM&A。

過去の過大投資による有利子負債の増大に加え本業の業績不振に苦しんでいて、金融機関からの支援を受けて再生した企業。

代表者が高齢となり後継者もいないことから、同一地域の競合他社へ株式譲渡を行いました。

買い手が、同一地域内での商品力強化による相乗効果を期待し、純資産価額以上の価格での取引となり、代表者への退職金の支給、金融機関借入金を含む営業債務の全額引き受けが実施され、代表者にとってハッピーリタイヤメントとなりました。

事業再生型M&A/ 売り手サイド

製造業( 年商10 億円) のM&A。

業績不振の一因でもあった中国子会社を、取引先でもあった中国企業へ出資持分を譲渡しました。

その後日本本社も法的手続に入り、同じ中国企業がスポンサーとして名乗り出て、日本法人を設立し、事業譲渡を実行しました。

中国子会社の出資持分譲渡を入札型で行い、日本本社事業についても法的手続下での事業譲渡という形式を採用したため、主要債権者である金融機関の同意を

得やすく、公明正大に事業移管を行うことができました。

通常中国からの事業撤退には多額の費用負担( 納税や従業員への経済補償金) が生じますが、それらを回避でき、雇用の維持も図れました。

事業再生型M&A/ 買い手サイド

総合建設業( 年商90 億円) に金融機関から持ち込まれた企業再生型M&A。

売り手企業は、近隣地区にある同業の老舗( 年商15 億円)。

過去の過大投資により大幅債務超過がありましたが、本業の業績は堅調でした。

売り手企業を優良事業とそれ以外に切り分け、優良事業のみを買い手サイドが準備した受皿会社に吸収分割することにより、事業の引き受けを行いました。

買い手サイドは近隣地域への事業基盤の拡大と老舗の看板を取得。

未完成物件の継続と工事未払金を引き継ぐことで施主や協力業者に迷惑をかけることなく事業を承継することができました。

04報酬体系

| 初期相談 | 初期相談は無料で対応します。 |

|---|---|

| 仲介サービス / アドバイザリー サービス |

基本報酬=レーマン方式(取引金額などに一定の料率を乗じて算出) レーマン方式のテーブル 株式譲渡価格 手数料率 5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1%M&A価格の5%でミニマム800万円 (消費税別。M&A価格によって減額調整、増額調整することもあります) なお、特別の作業を要する業務については、別途活動費用及び実費を申し受ける場合があります。 |

| 組織再編、資本政策等 | 報酬=依頼内容に応じて個別見積もり |

| バリュエーション(企業価値評価) サービス |

報酬=依頼内容に応じて個別見積もり |

| 財務デューデリジェンス | 対象企業(又は事業)の財務リスク評価報酬=200万円(消費税別)~ |

| クロージング後の支援サービス | 報酬=依頼内容に応じて個別見積もり |