PDF版はこちら → China Info JPマイツ通信 2021年7月号

新型コロナウィルスの感染状況に伴い、日中間のビジネストラックは依然として暫定停止され[i]、また中国への入国後の隔離措置は厳格ですが、対照的に中国国内の経済活動は活発です。

一方、日本企業が中国企業に対してプラント設備を始め、各種の設備機器等を輸出した場合、現地での設備稼働の為に日本企業から技術者等を派遣し、据付工事や試運転などの指導・監督を行う、所謂“監督役務(Supervising Service、以下“SV役務”と表記)“取引が多く見られます。そして、従来であれば日中租税協定の短期滞在者の免税措置(所謂“183日ルール”)[ii]を享受する為に、出張者の中国滞在日数を年間183日以内に調整する日本企業も多々ありました。しかし、昨今の日中往来の難しさから、敢えて滞在日数が年間183日超となっても現地でSV役務を実施するとの検討をされる企業が増えつつあると理解しています。しかし、このようなSV役務は、出張者だけでなく日本企業にも“PE課税”される可能性があり、スキームの事前検討を要します。

従い、本稿ではSV役務に係るPE課税の現況、PE要件や計算方法、課税事例及び留意事項を説明します。

1. SV役務にかかるPE課税の現況~“PEなければ課税なし”の主張が必要~

輸出設備を納入先の中国企業で据付・稼働させる為に、日本企業の出張者が(技術ノウハウ等ロイヤリティを伴わない)コンサルティングを行うSV役務を提供する際、まず下述・日中租税協定の恒久的施設(Permanent Establishment、以下“PE”と表記)に該当するか否かを確認する必要があります[iii]。但し後述の通り、中国税務当局は当該SV役務において原則サービス役務課税の立場を取っている為、“PEなければ課税なし”ではなく、日中租税協定等に基づき“PEを有しておらず、課税しないよう主張”することが原則的対応とも考えられ、注意を要します。

2. PE要件とは?

後述の中国税務当局の実務運用・見解”の前に、まず日中租税協定のPE要件を整理します。

同協定第5条では、①12か月間で6か月超となる“工事”において、②(出張者が)コンサルティング役務を提供する場合、PEを中国国内に有すると定められています。尚、国家税務総局公告2018年第11号(第1条)[iv]において、コンサルティング(役務)活動にかかるPEの判定基準が(如何なる)“12か月間の6か月超”から、“連続、或いは累計183日を超過”の場合へと変更されました[v]。

そして、このコンサルティング役務は技術指導や管理、修理・補修、各種トレーニングなど、“工事”だけに限定されません(英文の正文“Project”に関連する役務が対象のため)。従い、単に中国企業に販売した設備機器を試運転させる際の技術指導なども建築工事現場の有無にかかわらず“Project”に該当しますので、同協定では判定基準期間を超過するSV役務があれば、日本企業はPEを構成することとなり、課税の対象となります。

3. “PEではない”とは中々容認してくれない”税務当局の実務運用/見解

一方、中国税務当局の対応は、上記2に基づけば、PEを構成しない“はず”の短期間且つ(技術ノウハウ等ロイヤリティを伴わない)SV役務提供に対しても、以下等、“原則課税”の立場を取り[vi]、注意を要します。

Ø 事例1:“PEではない”とは認定されない

国家税務総局令2009年第19号[vii]等では、非居住者企業(日本企業)が中国国内で工事請負又は役務提供を行う場合、プロジェクト契約書等の締結日から30 日以内”に税務登記手続を要する規定。

日本企業A社は規定に則り税務登記を行い、(本来、PEを構成しない期間中に終了したが)契約代金送金時にPEを前提とした企業所得税、増値税等の源泉徴収の納付を求められた。

Ø 事例2:税務当局の実務対応に“技術ロイヤリティ(使用料)で課税 / PEで課税”と統一性が見られない

日本企業B社は、納入した輸出設備の修理・調整のために出張者を派遣するに当たり、複数の独立した技術支援サービス(コンサルティング)契約を締結した。同種のサービスにもかかわらず、一方は技術ロイヤリティ(使用料)として、また他方はPEとして課税と、税務当局の見解・課税方法に統一性が見られなかった。

4. “PEではない”とは容認されず、課税された場合

日本企業への課税[viii]ですが、通常は中国企業がSV費用を支払う場合、支払側(中国企業)が管轄税務局にて契約書届出(備案)、支払届出(同)を行い、また源泉徴収による課税所得額は以下計算式[ix]にて算出します。税務局がSV役務内容に従い決定した推定利益率を基に算出された課税所得に対し、企業所得税率25%、増値税率6%等[x]が源泉課税されます。しかし、往々にして管理サービス=高い推定利益率が適用される点にも注意を要します。

|

【計算式】 Ø 収入総額を用いた課税所得額の計算式(↓): Ø 原価費用による課税所得額の計算式(↓): 課税所得額=原価費用総額/(1-推定利益率)×推定利益率 Ø 経費支出の収入換算による課税所得額の計算式(↓): 課税所得額=当期の経費支出総額/(1-推定利益率)×推定利益率 |

【推定利益率】 Ø 請負工事作業、設計、コンサルティング業務:15%-30% Ø 管理サービス業務:30%-50% Ø その他の役務、又は役務以外の経営活動:15%を下回らない |

|

*機器設備等の販売とSV役務を同時提供時にSV役務費用の金額明記がない場合、別途、課税方法の定めあり[xi]。 |

|

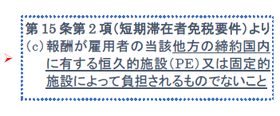

次に、中国税務当局に当該SVの役務提供がPEと認定された場合は、当該出張者は日中租税協定の短期滞在者の免税要件には該当せず、中国滞在日数が183日以内(例え1日)でも中国の個人所得税が滞在日数に応じて課される、との建付です[xii]。

5. 留意事項

税務当局の実務運用に地域差が見られる点にも留意が必要です。更に、改正個人所得税法の施行後、原則として、役務提供先の中国法人を通じた税務申告が求められるなど、実務運用にも変化が生じています。

この為、各種のSV役務が生じる際には、もしPE課税を前提とした出張者派遣を行うのであれば、凡その税額概算や税務リスクを事前に把握すると共に、最新の実務運用を基にした、出張者及び自社の納税申告対応の方針や方法を判断・検討に加えて、早期の段階で専門家に相談するなどの慎重な対応が望まれます。

[i] 詳細は右記URLの通り。URL:https://www.mofa.go.jp/mofaj/ca/cp/page22_003380.html

[ii] 短期滞在者の免税措置(第15条第2項)を含む日中租税協定の原文は右記URLの通り。URL:A-S59-223_1 (emb-japan.go.jp)

[iii] 同協定で定める日中双方の課税権につき事業所得は第7条第1項、使用料(ロイヤリティ)は第12条第1項・第2項等を参照のこと。

[iv] 原文は右記URLの通り。URL:http://www.chinatax.gov.cn/n810341/n810755/c3285782/content.html

[v] 従来の判定基準では、滞在日数1日でも1か月とカウントされていた為、実質的に要件が緩和された。

[vi] 企業所得税法実施条例(第5条)等、規定上、機構拠点の定義に“6ヶ月”等の期間条件は無く、“PEではない”との認定が前提となる。

[vii] 国家税務総局令2009年第19号の原文は右記URLを参照のこと。URL:http://www.chinatax.gov.cn/chinatax/n810341/n810765/n812166/200901/c1190176/content.html

[viii] 但し、日中租税条約では理論上免税扱いとなる為、同租税条約に合致しない中国税務当局による当該企業所得税が外国税額控除の対象となるか否かは、検討が必要。詳細は右記URLの通り。URL: No.1240 居住者に係る外国税額控除|国税庁 (nta.go.jp)

[ix] 詳細は国税発[2010]19号、国家税務総局公告2016年第28号を参照のこと。原文は下記URLの通り。

URL:http://www.chinatax.gov.cn/chinatax/n810341/n810765/n812161/201002/c1086092/content.html

URL:http://www.chinatax.gov.cn/chinatax/n810341/n810765/n1990035/201605/c2231344/content.html

[x]増値税にかかる付加税(都市維持建設税、教育費付加、地方教育費付加)も課税される。

[xi] 国税発[2010]19号(第6条)を参照。原文URLは脚注ⅷを参照のこと。

[xii] 日数按分の詳細は財政部・税務総局公告2019年第35号を参照のこと。原文URLは下記の通り。

URL:http://www.chinatax.gov.cn/chinatax/n810341/n810765/n4182981/201903/c23755975/content.html

但し、当該個人所得税は外国税額控除の適用対象(出張者個人が確定申告等を行うとの前提)。詳細は下記URLの通り。

URL:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1240.htm

上記内容のお問い合わせは株式会社マイツ担当者まで

本資料の著作権は弊社に属し、その目的を問わず無断引用または複製を禁じます。