![]()

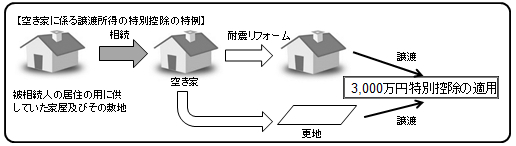

● 空き家になった被相続人の自宅を売却した場合

平成28年度税制改正において、被相続人が居住の用に供していた家屋及びその敷地を相続した相続人が、空き家となった家屋等を譲渡する場合(耐震リフォームをするか、更地後の譲渡が必要)、下記の要件を満たすことで、譲渡所得から3,000万円を控除できる制度が創設されます。(下図参照)

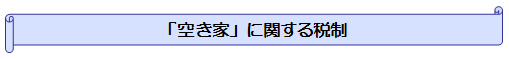

○適用要件

この制度は、空き家問題を解決するために、空き家の売買を活発にして、空き家の削減を目的に定められるものです。なお、総務省統計局によると、空き家は820万戸あり、10件に1件は空き家という現状です(「平成25年住宅・土地統計調査結果」)。この他にも、空き家に関する税制があり、その概要について概観します。

● 空き家にしていた自宅を売却した場合

自宅を売却したときは、譲渡所得から3,000万円の控除ができるという特例があります。ただし、自分が住まなくなった日から3年を経過する日の属する年の12月31日までの売却が必要です。これを超えてしまうと、3,000万円の所得控除の特例を受けることができません。

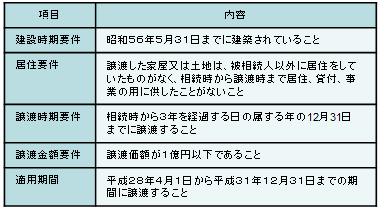

● 空き家の固定資産税(都市計画税)

「住宅用地」については、下記の特例措置により課税標準が軽減されています 。

ただし、「空家等対策の推進に関する特別措置法」の施行により、倒壊等の懸念がある「特定空家等」と認定された家屋の敷地については、この特例措置が適用されないので注意が必要です。

すなわち、空き家については、この特例措置の適用がされず、最大で通常の固定資産税の6倍が課される可能性があります。

● 空き家の相続税評価額

敷地及び家屋の相続時には、相続税評価額で相続税が課されます。家屋を貸付けしている場合には、家屋は貸家評価、敷地は貸家建付地評価となります。一方、貸家家屋が相続発生時に空き家の場合には、一定の場合を除き、自用家屋評価、敷地は自用地評価となり、多額の相続税が課される可能性があります。

空き家と認定された家屋を保有、または相続すると、課税額が多くなる可能性があります。そのため、空き家をどうするか見直しをお勧めします。