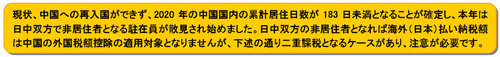

2020年6月号のJPマイツ通信[i]にて、一時帰国が長期化している駐在員の個人所得税に関する原則的な対応を取り上げましたが、中国への再入国が容易ではない現況下、中国の個人所得税法上、駐在員が中国の非居住者と判定される状況に変化したと考えられます。この為、中国の非居住者を前提とする日中における課税関係を説明します。

1. 居住者・非居住者の判定基準

中国:改正「個人所得税法」により、以下の通り、中国国内の累計居住日数183日未満が非居住者に該当します[ii]。

|

|

改正後(2020年1月1日以降) |

|

居住者 |

住所を有しないが一納税年度内において中国国内に累計183日以上居住する個人等 |

|

非居住者 |

住所を有せず且つ一納税年度内において中国国内に滞在する日数が累計183日未満の個人等 |

日本:「所得税法」では、中国への再入国を前提とする駐在員は原則、以下の通り、非居住者に該当します[iii]。

|

|

現行の個人所得税 |

|

居住者 |

日本国内に「住所」があるか又は現在まで引き続いて1年以上「居所」がある個人 |

|

非居住者 |

居住者以外の個人 |

2. 日本・中国における課税関係

中国側(現地法人業務に専念、日本本社業務と兼任に大別)、日本側の課税関係をそれぞれ説明します。

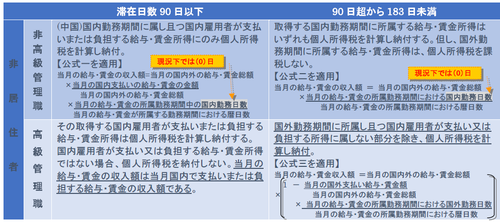

(1) 中国側:非居住者の課税関係は、海外での兼職や役職(高級管理職)の有無、誰が給与の支払い・負担をするのか等が重要なポイントとなります。

① 中国現地法人の業務に専念している場合:

海外に滞在しているか否かに関わらず、(中国の)国外勤務日数として計算せず、原則、中国国内源泉所得に課税します。

|

財政部税政司 総局所得税司 税務総局国際税務司 非居住者及び住所の無い居住者の個人所得税政策の関連問題に関する回答[iv]: 問:住所のない個人(高級管理職を含まない)が取得する賃金給与所得は、どのように国内所得と国外所得に分けるのか? 答:(前略)住所のない個人が海外企業において任職していない場合、海外に滞在しているか否かに関わらず、国外勤務日数として計算しない。 |

② 海外(日本)の業務を兼務している場合:

住所の無い非居住者に対しては、財政部、税務総局公告2019年第35号[v](以下「35号通知」と表記)が前提となり、以下に大別されます。

すなわち、中国業務に専念している駐在員の場合、原則、海外滞在期間も中国国内勤務日数としてカウントされ、中国国内源泉所得に対して課税されます。一方、海外(例えば日本本社)業務を兼務している場合、35号通知に基づき、原則、非高級管理職であれば中国国内勤務日数がゼロ日となる為、実質的に課税所得が生じず、また高級管理職であれば、中国国内払い又は負担分を課税対象と考えます[vi]。但し、あくまでも業務の実態に即した兼務の有無とすべきであり、実態を反映しない場合には日中双方で税務リスクが生じる為、注意が必要です。

(2) 日本側:日本の所得税法では原則、役務地主義を採用し、以下の通り中国国内源泉所得か否かを問わず、日本国内において行う勤務による日本払い給与に非居住者として税率20.42%の個人所得税が課税されます。

|

非居住者及び外国法人については、日本国内で稼得した「国内源泉所得」のみが課税対象とされ、「国内源泉所得」に以下を含む[vii]。 (10) 給与、賞与、人的役務の提供に対する報酬のうち国内において行う勤務、人的役務の提供に基因するもの、公的年金、退職手当等のうち居住者期間に行った勤務等に基因するもの |

3.まとめ及び留意事項

従って、日中双方の非居住者の課税関係の概要は、原則的には下表の通りとなります。

|

|

中国業務に専念 |

中国、日本の業務を兼任 |

||

|

高級管理職 |

非高級管理職 |

|||

|

居住地 |

日本 |

日本 |

日本 |

|

|

給与支払 |

現法 現法較差補填 本社兼務 |

中国‐a 日本‐b ― |

中国‐a’ 日本‐b’ 日本‐c |

中国‐a’ 日本‐b’ 日本‐c |

|

納税 義務 |

中国 |

課税所得:a+b |

同:a’ |

同:(a’)⇒実質課税なし |

|

日本 |

課税所得:b |

同:b’+c |

同:b’+c |

|

現時点では日本駐在員の多くが、中国にて居住者方式により月次納税をしていると認識しています。しかし、上記の35号通知のメリットを享受する場合には、居住者方式から非居住者方式への変更が前提となりますが、実務運用に関しては、所在地の税務当局により対応・可否が異なる可能性も考えられます。また繰り返しになりますが、あくまでも実態に即した給与支払い・負担とすべきであり、日中双方の税務リスクに注意が必要です。

従って、実務対応に際しては、個別且つ慎重にご判断・ご確認いただきますよう、くれぐれもご留意ください。

[i] JPマイツ通信及び過去のニュースレター(各マイツ通信ほか)は下記URLの通り。

[ii] 詳細は「個人所得税法」(第1条)を参照のこと。原文は下記URLの通り。

URL: http://www.chinatax.gov.cn/n810341/n810755/c3967308/content.html

[iii] 詳細は「所得税法」(第2条)、国税庁タックスアンサー「No.2875 居住者と非居住者の区分」を参照のこと。原文はそれぞれ下記URLの通り。

URL: http://www.japaneselawtranslation.go.jp/law/detail/?vm=&re=&id=3120&lvm=02

URL: https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2875.htm

[v] 原文は下記URLの通り。

URL:http://www.chinatax.gov.cn/chinatax/n363/c23755975/content.html

[vi] 但し、日本の役員報酬や中国の董事報酬に関しては、下記の日中租税条約(第16条)等に基づく納税義務が生じる点に留意が必要。

第16条:一方の締約国の居住者が他方の締約国の居住者である法人の役員の資格で取得する役員報酬その他これに類する支払金に対しては、当該他方の締約国において租税を課することができる。

[vii] 同箇所は国税庁タックスアンサー「No.2878 国内源泉所得の範囲(平成29年分以降)」を編集したもの。原文URLは下記の通り。

URL:https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2878.htm

本資料の著作権は弊社に属し、その目的を問わず無断引用または複製を禁じます。