2017年7月に<広告費、業務宣伝費支出の損金算入に関する通知>(財税 [ 2017 ] 41号)が公布されました。当該通知は財税 [ 2012 ] 48号の続報で、内容に特に変更はなく、実施期間は2016年1月1日~2020年12月31日です。

当該通知の第3条では、「広告費、業務宣伝費の分担について協議(以下、分担協議)した関連会社については、その一方において当年度販売収入に基づき 計算した基準内の広告費、業務宣伝費の損金算入額は当該会社で損金算入することができる他、その損金算入額の一部或いは全額を分担協議に基づき、協議締結相手の関連会社の損金算入させることもできる。相手会社は自社の広告費、業務宣伝費の税法上規定基準内の損金算入額を計算する時、本会社に移転された広告費、業務宣伝費は考慮しなくてよい」とされています。

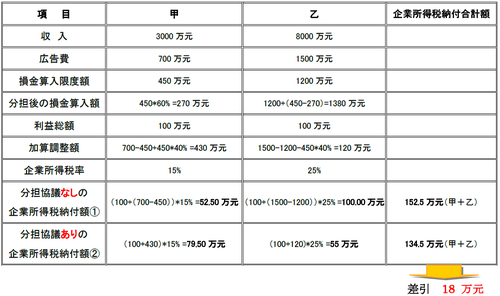

上述の内容について、例を挙げて以下具体的に紹介いたします。

【前提】①甲、乙は関連会社である。②当該2社の収入及び広告費は下表の通り。③広告費の損金算入基準は収入額の15%。甲、乙は広告費分担協議を締結しており、甲の広告費の40%を乙が負担すると協議書に約定されている。④甲の企業所得税率は15%で、乙の企業所得税率は25%である。

説明:

単に費用を分担するだけでは、同額を一方で加算、もう一方で減算調整するだけなので結果は一緒のように思えますが、両社の企業所得税率が異なっていて、低税率企業の費用を高税率企業に分担する場合、全体の税コストが削減できます。上表の例では、広告費分担協議を締結していない場合に比べ、広告費分担協議を締結している場合は甲乙2社の企業所得税納付差額の18万元が節税出来ます。

このほか、一方は赤字、もう一方は黒字で、赤字会社の費用を黒字会社に分担するといった状況においても、全体の税コストが削減できます。

なお、実際の税務処理においては、「すべての広告費の40%」を損金算入するのではなく、「税法にて定められている損金算入限度額の40%」であるため、ご注意ください。