2016.01.01

税務事業部 吉岡博彰

税務事業部 吉岡博彰

===第5回===

前回に引き続き、第5回『相続・事業承継通信』を担当させて頂きます吉岡と申します。

前回は「結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税」についてご紹介しましたが、今回は対象となる支出は異なりますが、同じような制度である「教育資金の一括贈与に係る贈与税の非課税」についてご紹介したいと思います。

「教育資金の一括贈与に係る贈与税の非課税」とは、直系尊属(祖父母など)から30歳未満の方に対して、教育資金に充てるための金銭等を一括で贈与したとしても、1,500万円(学校等以外に支払う金銭については500万円)を上限に贈与税が非課税となるというものです。具体的な要件は下記の通りです。

・教育のための資金として贈与したものであること

・平成25年4月1日から平成31年3月31日までに贈与したものであること

・30歳未満の方に対して贈与したものであること

・受贈者1人につき1,500万円(学校等以外に支払われるものは500万円)が上限

・金融機関等との一定の契約に基づき教育資金口座を開設すること

教育のための資金が要件となっており、その具体例を挙げますと、

(1) 学校等に対して支払われるもの

① 入学金、授業料、入園料、保育料、施設設備費、入学試験代など

② 学用品の購入費、修学旅行費、学校給食費など学校等の教育に必要な費用

※「学校等」とは学校教育法で定められた幼稚園、小・中学校、高等学校、大学(院)、専修学校及び各種学校、一定の外国の教育施設、認定こども園又は保育所などをいいます。

(2) 学校等以外に対して支払われるもの

③ 教育(学習塾、そろばんなど)の授業料や施設使用料

④ スポーツまたは文化芸術など教養の向上に係る指導料など

⑤ ③または④で使用する物の購入代金

⑥ 教育のための支払いであって学校等が必要と認めたもの

⑦ 通学定期代、留学のための渡航費などの交通費(平成27年4月以降に支払う一定のもの)

が該当します。上記のような支払いを行った場合には教育資金口座を開設した金融機関等に、その支払いに係る領収書等を提出することで払い出しが行われます。文部科学省のホームページに、詳しい内容の記載がありますので参照していただければと思います。

なお、教育資金口座に係る金融機関との契約は下記事由に該当したときに終了します。

・贈与を受けた方が30歳に達したこと

・贈与を受けた方が死亡したこと

・口座の残高が0になり、契約を終了させる合意があったこと

注意点としましては、契約が終了した時点で口座に残額があるときは、その残額が贈与税の課税価格に算入されてしまうため、贈与税が発生する場合があります。なお、契約期間中に贈与をした直系尊属が死亡した場合において、その残高が残っていたとしても相続税の課税価格には含まれません。この点は、結婚・子育て資金の一括贈与制度と取扱いが異なっています。

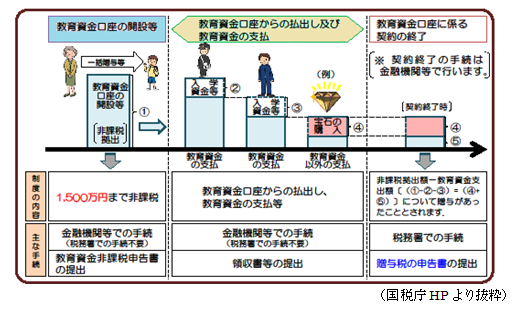

口座開設から契約終了までの流れは下図のようになります。

以上が「教育資金の一括贈与を受けた場合の贈与税の非課税」制度の主な内容となります。上記贈与を行うことで子供や孫世代に早期に財産を移動させることができますので、相続税対策の一つとして検討してみてはいかがでしょうか。