![]()

中国内地(中華人民共和国の大陸部)において、非居住者が取得する使用料収入(ロイヤルティ)に対して原則10%の源泉所得税が徴収されることは、皆さんは既にご存知だと思いますが、中国香港(中華人民共和国香港特別行政区)の企業が香港国外企業へロイヤルティを支払う場合は、どうなるでしょう?今回の上海通信にて皆さんと一緒に学んでいこうと思います。

所得源泉地課税原則

一般的にみて、香港において、受取配当金やキャピタルゲインは非課税、全てのオフショア所得は非課税です。香港はタックスヘイブンにあたるとのイメージを持つ人が多いかもしれません。確かに、香港の法人税制上、香港源泉所得のみ課税する特徴があり、したがって、非居住者への配当・利子の支払も課税対象となりません。

本文で所得源泉地の判定基準の検討を展開しませんが、使用料に対する源泉課税もその中の特別な取り扱いです。

香港国内法の扱い

「税務条例」15(1)(b)と15(1)(ba)

「税務条例」15(1)(b)と15(1)(ba)で、次の2点の要件をいずれか満たせば、

① 香港で無形資産が使用されること

② 香港以外の地域で無形資産が使用されおり、香港でロイヤルティ費用を損金算入すること

当事者(非居住者は含む)が香港からロイヤルティ収入を受領することを香港で事業を営むことより所得を得るとみなされます。すなわち、使用料収入は香港源泉所得に該当するものです。

みなし課税方式

さらに、「税務条例」21Aで、使用料収入の課税方式が定められています。

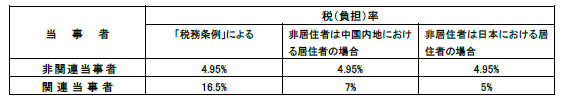

① 非関連当事者間の取引

税額=使用料総額×30%※1×16.5%※2=使用料総額×4.95%

※1 みなし所得率

※2 2008年9月から、利得税率(法人税に相当)は16.5%に改定されました。

② 関連当事者間の取引

税額=使用料総額×100%※3×16.5%=使用料総額×16.5%

※3 関連当事者間の取引の場合、みなし所得率は100%を適用しますが、一定の要件を満たす場合、 税務局局長の事前裁定により30%のみなし所得率を適用するのは可能です。

租税条約の制限税率

中国内地と香港との租税条約では、使用料総額の7%、日本と香港の租税条約では、使用料総額の5%が、上限です。

![[2011年12月号] 香港において使用料に対する源泉課税](https://myts.co.jp/login_myts/wp-content/themes/myts_tpl/images/pagetop_post.png)