(この資料は全部お読みいただいて90秒です)

~新制度の概要~

改正前は、前2期平均額との比較において、当期の教育訓練費が増加している場合にのみ法人税額から一定額を控除(税額控除)できる制度でしたが、改正により適用要件・税額控除限度額は次の通りとなっています。

・適用要件

○ 青色申告書を提出する中小企業者等であること

(中小企業者等とは、資本金や出資金の額が1億円以下の法人等で、大規模法人の子会社等を除きます。)

(中小企業者等とは、資本金や出資金の額が1億円以下の法人等で、大規模法人の子会社等を除きます。)

○ 適用年度単独の教育訓練費割合(教育訓練費/労務費)が0.15%以上であること

(例えば、従業員1人あたりの労務費を500万円とすると、年額7,500円が0.15%相当額となります。)

(例えば、従業員1人あたりの労務費を500万円とすると、年額7,500円が0.15%相当額となります。)

・税額控除限度額

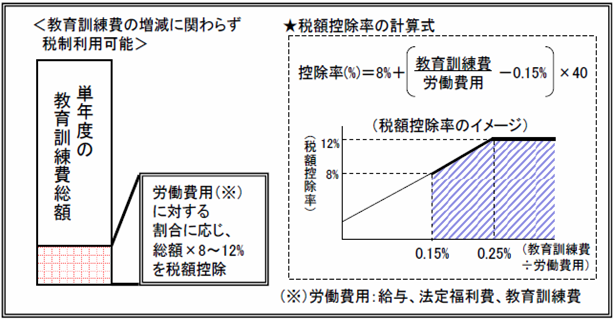

①教育訓練費×税額控除率(8%~12%)

②適用年度の法人税額×20%

なお、「税額控除率」をイメージ図に示すと、次の通りとなります。(中小企業庁:平成20年度税制改正の概要より)

(※) 図中、「労働費用」と記載されている部分は、「労務費」と読み替えてご確認下さい。

また、実際の適用におきましては、青色申告書の提出・所定事項の記載のほか、教育訓練の内容・実施日・参加者等を記載した書類の作成・添付が必要となりますのでご注意下さい。

平成20年4月1日以後に開始する事業年度分から、教育訓練費に関する法人税の特別税額控除に

ついての取扱いが変わりました。この改正によるメリットは次の通りです。

ついての取扱いが変わりました。この改正によるメリットは次の通りです。

○ 教育訓練費の増減に関わらず、税額控除ができるようになったこと

○ 過去に遡って帳簿を精査する必要がなくなったこと

![[2008年8月号]人材投資促進税制の見直し ~ 教育訓練費に関する法人税の取扱い ~](https://myts.co.jp/login_myts/wp-content/themes/myts_tpl/images/pagetop_post.png)