2015.08.01

営業企画部 片瀬陽平

第2回

寄附金課税 VS 移転価格課税 第2回

さて、国際税務通信の第2回の今回は「国外関連者に対する寄附金」におい

て寄附金に該当させないための理論構築はどのように行えばよいかという

ことを中心にお話しできればと考えています。少し難しい論点のためにま

ずは前回の確認から行います。

<前回の復習>

【国外関連者に対する寄附金】

【国外関連者に対する寄附金の損金不算入の規定の適用がある場合】

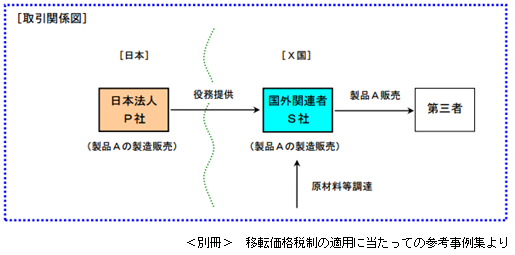

P社とS社は、P社社員が行う業務に係る役務提供契約を締結したが、P社はS社

を財政的に支援する目的で対価を収受していない

【移転価格税制に基づく課税の対象としても検討を行う場合】

P社は、S社に対して役務提供を行うことは子会社に対する親会社としての責務

であるとして、役務提供取引に係る契約をS社と締結していない

前回は対価を収受しているか否かについて、寄附金に該当するかの直接的な判

断とはならない旨を、また、寄附金に該当させないための有償制の判断につい

ては対価の収受ではなく「親会社の責務」という言葉に注目するようにと記載

しました。

上記2つの場合(国外関連者に対する寄附金の損金不算入の規定の適用がある場

合 及び 移転価格税制に基づく課税の対象としても検討を行う場合)を詳しく見て

みますと、どちらも対価を収受していません。ただし対価を収受していないという

事実は同じでも、その考え方により、結果は大きく異なることとなってしまうのです。

ここで重要となる文言が「親会社の責務」ですが、これだけ見てもあいまいでよく分

かりません。この文言を理解するために寄附金課税となる場合を再度確認してみる

ことにします。

【寄附金の意義】

寄附金の額は、寄附金、拠出金、見舞金その他いずれの名義をもってするかを問

わず、内国法人が金銭その他の資産又は経済的利益の贈与又は無償の供与(広告

宣伝費、見本品費、交際費、接待費及び福利厚生費とされるべきものを除く)を

した場合におけるその金銭の額若しくは金銭以外の資産の贈与時の価額又は経済

的利益の供与時の価額による

【移転価格事務運営指針~国外関連者に対する寄附金 一部抜粋~】

法人が国外関連者に対して資産の販売、金銭の貸付、役務の提供その他の取引(

以下「資産の販売等」という)を行い、かつ、当該資産の販売等に係る収益の計

上を行っていない場合において、当該資産の販売等が金銭その他の資産又は経済

的な利益の贈与又は無償の供与に該当するとき

今回のように子会社を財政的に支援する目的で、役務提供を行っているが対価を

収受(収益計上)していない場合には経済的利益の無償の供与に該当することに

なります(製造設備の無償貸与や販売促進のための出張支援などについても、経

済的利益の無償の供与として寄附金と指摘される可能性がありますので注意が

必要となります)。

これらを読み解いていくと、寄附の対象である子会社を引き合いに出すことによ

って寄附金課税と指摘される可能性が高いように思いますので、役務提供等を行

った場合においてもあくまでも“親会社(自社)のため”とすることが重要であ

ると考えています。その一つの手段が「親会社の責務」になり、親会社の責務に

より役務提供を行った(親会社が便益を得るために役務提供を行った)というよ

うな理論の構築(上記の製造設備の無償貸与や販売促進のための出張支援につい

てもそれ以上の便益を親会社が得られるというような理論や業界の慣行として広

く一般に行われているなどの理論建て)が必要となります。

国外関連者に対する寄附金については、税務調査の際に必ず調べられる項目とな

りますので、寄附金に該当する金額と寄附金に該当しない金額を明確に分け、な

ぜ寄附金に該当しないかの客観的な理由を保有しておく必要があります。特に出

張規程等の各種規程類、出張報告書等の各種報告書、稟議書、メール等、チェッ

クされる項目は無数にありますので、ポリシーを明確にし、規程類や報告書類、

各社員の考え方を統一することなどが寄附金課税を避けるためには非常に大切な

こととなります。

![[2015年8月]寄附金課税 VS 移転価格課税 第2回](https://myts.co.jp/login_myts/wp-content/themes/myts_tpl/images/pagetop_post.png)