中国にいると、「PE課税には気を付けるように!」というフレーズをよく耳にする。

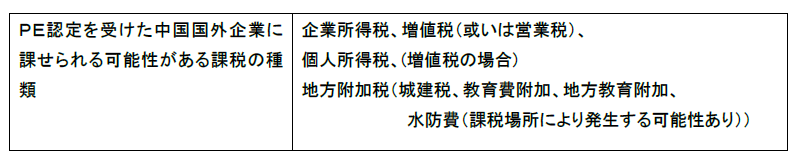

PE課税:中国国外の企業が中国国内の企業に人を派遣し役務提供を行う場合に、中国国外の企業に対して中国国内で恒久的施設(PE)を構成しているとみなして企業所得税等を課税すること

PE課税において、よく目にするケースは、以下で説明する出向者PEではないだろうか。日本親会社の従業員が中国現地法人に出向するケースが多く見受けられますが、その際、日本親会社と中国現地法人との間において、日本親会社が一旦立替えた給与(駐在員が日本側で支給を受けている部分)に対して、現地法人が当該給与を日本親会社へ海外送金し精算する際に、税務当局よりPE認定を受けるケースがある。それは、当該立替行為が出向者を通じた役務提供の対価と見做されるからである。

出向者PE課税問題に関して、最近の動向では、国家税務総局が発行した「非居住企業の派遣人員が中国国内で提供する役務に対する企業所得税課税に係る問題の公告」(以下、国家税務当局2013年第19号とする。)があり、2013年6月1日から施行されている。

以下で、簡単に国家税務当局2013年第19号をご紹介する。特に親子会社間の役務提供PE課税の問題に焦点を当ており、PEを構成するか否かの判断要素を一段と明確化している。

1. 派遣企業の中国国内での機構・場所設立の定義及び判断基準

定 義 : 非居住企業(派遣企業)が派遣人員の業務に対する一部或いは全部の責任及びリスク

を負担する場合、中国国内で機構・場所を設立したものとみなす。

判断基準 :①派遣企業が負担する派遣人員の給与等に対し、中国で個人所得税を全額納付して

いない

②接収企業(現地法人)が派遣企業に支払う費用の金額が、派遣企業による派遣人員の

給与、賃金、社会保険費及びその他の費用の立替金を超過している等が挙げられて

いる。

2. 税務当局の審査

主管税務機関は、派遣行為に関する税務管理を強化することが求められており、①派遣企業、接収企業と派遣人員の間で締結した契約協議或いは約定、②接収企業が派遣企業に支払う金額及び関連財務処理状況、派遣人員個人所得税の申告納税資料等を重点的に審査することで派遣企業の所得税納税義務を確定することになる。

![[2013年10月号] 出向者PE認定における税務](https://myts.co.jp/login_myts/wp-content/themes/myts_tpl/images/pagetop_post.png)