根据目的提出最优方案,提供一系列支援直至签约。

~以中国国内为首,擅长各种跨国M&A~

合适的企业M&A能给收购方以及被收购方带来巨大利益。

合适的企业M&A能给收购方以及被收购方带来巨大利益。

对被收购方来说,优点是可以解决业务承继的问题、企业得以存续发展、员工能够继续成长,此外,创业者的利润也能够得到保障等等。

而收购方则不用多花时间,以少量的经营资源及较低风险就可以开始业务。

迈伊兹将企业承继作为最大的课题,从牵线到交割后的支援服务,全程提供M&A支援。

日系企业现地法人的股权转让、内资企业的收购业务是迈伊兹的强项,我们尤其重视以中国为中心的跨国M&A,且拥有丰硕的成果。

01迈伊兹的特长

1.擅长以中国为中心的海外业务

迈伊兹集团在16个国家拥有34个服务网点,从介绍最佳M&A对象到整合,全程提供业务支援。

2.身为会计事务所,专业值得信赖

企业分析、资产评估、财务调查等是我们的专业,我们能够以此为切入口进行分析/ 评估/ 提案,从而使M&A走向成功。

3.重视事先安排

我们不只是单纯的中间人,我们会根据客户的目的协调开展M&A ,选择对双方来说都是最好的方案。

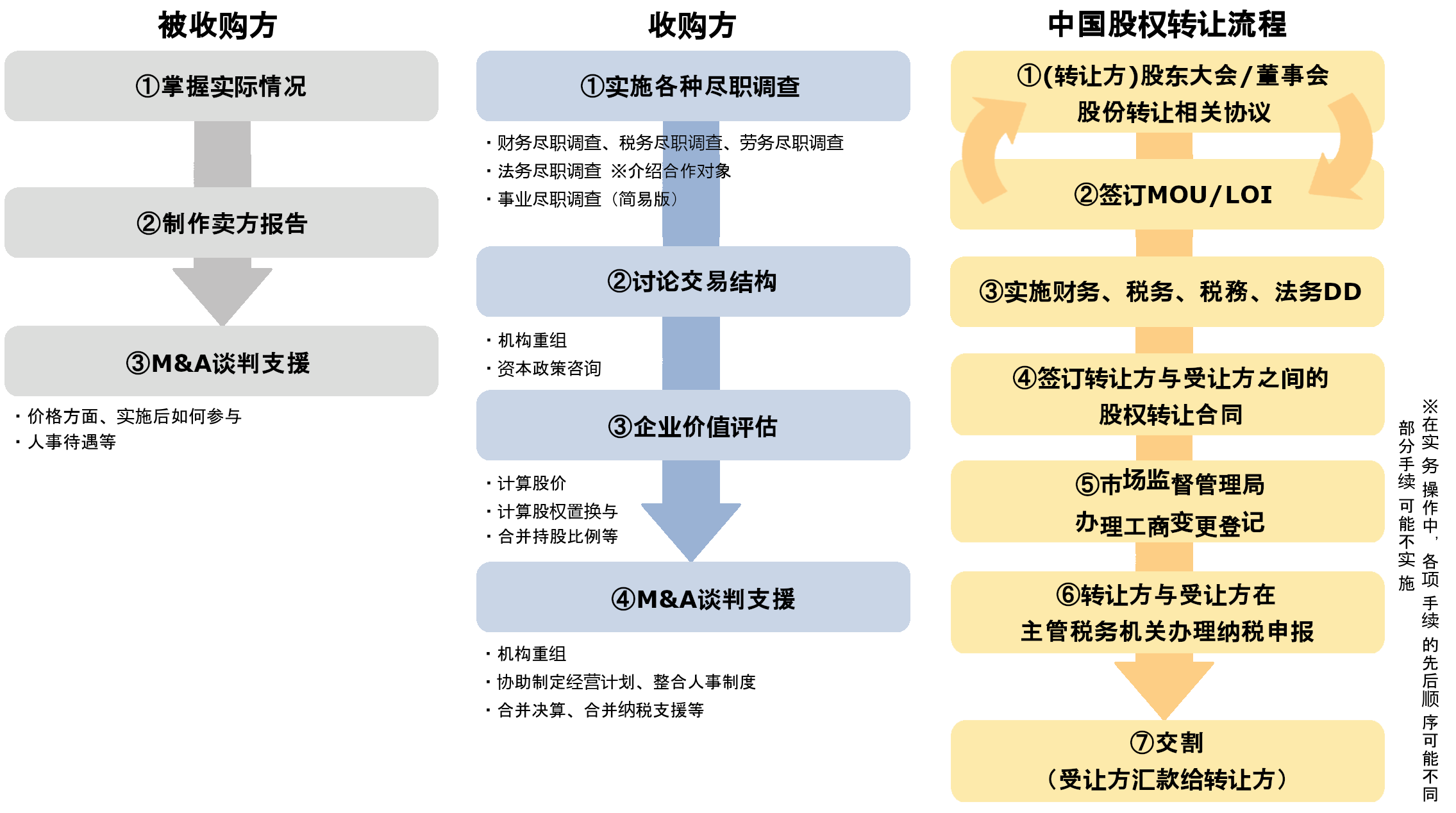

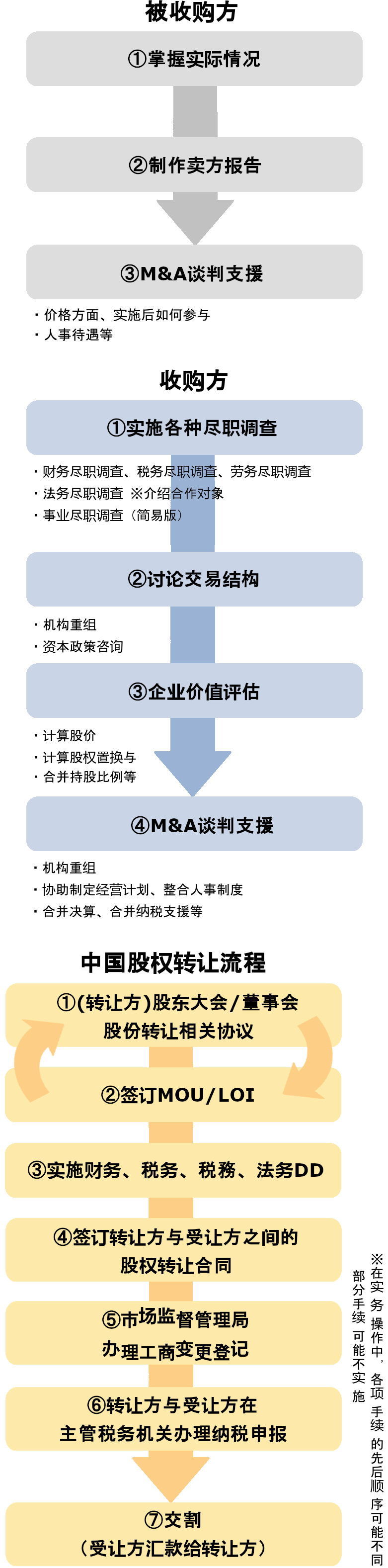

02M&A 执行阶段及提供的服务

跨境型M&A支援

如果从零开始海外业务,势必需要花费很多时间(FS、设立、雇用、取得签证、制作章程等)才能开工。因此,对于希望尽早进入中国与亚洲市场的企业来说,采用M&A形态是最有效率的。从寻找有效伙伴开始,迈伊兹全程提供支援,帮助企业实现目标。

商贸配对支援

有些公司没有一开始就在中国设立现地法人,而是考虑通过跨国EC或中国国内的代理店进入中国国内市场。在这个阶段,迈伊兹也可以帮忙寻找中国国内代理店,交涉合作条件并签订条约。

企业继承型M&A支援

在企业更迭,经营者必须将事业交由下一任来继承时,却常常面临着后继乏人的情况。事业继承(解决没有继任者的问题)型M&A是解决继任者问题的有效选项。迈伊兹全程提供支持并帮助实现。

企业重组型M&A 支援

发起人支援型M&A的优点是债权人能尽早切实地收回债权、能继续雇用职工,也能继续交易等等。迈伊兹可以提供支持并帮助实现。本形态还可以在撤离海外市场时简化清算手续,迈伊兹从投资对象的选择到签约全程提供支援。

常见问题

Q:企业价值评估是如何进行的?

A:从各种评估方法中选择最适合案例的方法进行评估。

企业价值是指企业事业创造出来的价值(事业价值),包括非事业资产价值的整个企业的价值。

企业评估方法有若干手段,包括着眼于资产价值的成本法(净资产账面价值调整法等)、着眼于将来产出的收益或现金流的收益法(DCF法等)和通过股票市场或第三方交易价格的市场法(股票市值法、参考企业比较法)等。

没有唯一绝对的评估方法,而是从各种评估方法中选择最适合案例的方法进行评估。

Q:听说中国的MA只有股权转让和资产转让?

A:中国跟日本不同,企业并购方式不包括业务转让,只有股权转让和资产转让。但是,实务中有称作“业务转让性资产转让”的,实质上是根据业务价值转让资产的方法。这种情况下,包括资产和职工在内的“业务转让”要有一个打包转让价格,另一方面,在会计和税务上又要按个别资产来处理,所以需要将业务转让款项分配至个别资产。

03M&A 成功案例

通过跨国M&A从中国市场撤离

制造业(中国当地法人)通过M&A撤离。

由于人工费高涨、环境管制加强、中国企业急起直追等原因,中国当地法人的持续经营处于困难状况。另一方面,中国当地法人的土地使用权费也水涨船高。我司向其介绍收购方,经交涉之后,以远远超过当初投资金额的转让价格完成出售,并用收回的资金开展了其他事业。

该案例中,在迈伊兹集团的支援下,并未发生撤离中国时容易发生的劳务争议和税务问题,实现了快速撤离。

企业继承型M&A / 卖方

进口车销售业( 年营业额20 亿日元) M&A。

之前过度投资导致有息负债增加,且苦于业绩不振,得到金融机关支持实施重组的企业。

代表人年事已高,且无继任者,所以将股权转让给了同地区的竞争对手公司。

收购方想强化同一地区内的商品实力来实现协同效应,交易价格高于净资产价值。收购方还全额承担了包括代表人退休金、金融机构借款在内的经营债务,对代表人来说是快乐退休了。

企业重组型M&A/ 卖方

制造业( 年营业额10 亿日元) M&A。

将业绩不振的中国子公司的出资份额转让给了曾是交易对象的中国企业。

之后,日本母公司进入法律程序,该中国企业以发起人的名义,设立日本法人,完成了业务转让。

中国子公司的出资份额转让以竞标方式实行,日本母公司也是依照法律程序采取业务转让的方式,因此,很容易就得到了主要债权人即金融机关的同意,光明正大地完成了业务移交。

通常,从中国撤离会产生大额的费用负担(纳税以及给职工的经济补偿) ,但本次避免了这些问题,也维持了员工的雇用状态。

企业重组型M&A/买方

由金融机关带来的综合建设业(年营业额90亿日元) 企业重组型M&A。

卖方企业为邻近地区同行业的老字号( 年营业额15亿日元)。

因之前过度投资导致债务大幅上浮,但主业业绩仍然坚挺。

划分卖方企业的优良业务和其他业务,仅将优良业务吸收分割至买方准备的接盘公司中。

买方得以将事业基础扩展到邻近地区并取得了老字号的招牌。

因买方将继承未完工的建筑并承担工程待付款项,就避免了给业主以及合作单位造成麻烦。

04报酬体系

| 早期咨询 | 提供免费早期咨询。 |

|---|---|

| 中介服务/咨询业务 服务 |

基本报酬=雷曼公式(交易金额乘上一定费率来算出) 雷曼公式表 股权转让价格 手续费率 5亿日元以下的部分 5% 超过5亿日元~10亿日元以下的部分 4% 超过10亿日元~50亿日元以下的部分 3% 超过50亿日元~100亿日元以下的部分 2% 超过100亿日元的部分 1%M&A价格的5%最低500万円 (消费税另计。可能根据M&A价格调减调增) 有特殊工作要求的业务,可能需要另付活动费及实际费用。 |

| 机构重组、资本政策等 | 报酬=根据委托内容个别报价 |

| 估值(企业价值评估)服务 |

报酬=根据委托内容个别报价 |

| 财务尽职调查 | 对象企业(或业务)的财务风险评估报酬=200万日元(消费税另计)~ |

| 交割后的支援服务 | 报酬=根据委托内容个别报价 |